世界経済の低迷が続く中、ソフトバンクグループ(以下SBG)の投資部門ソフトバンク・ビジョン・ファンド(以下SVF)が苦境に立たされている。SBGの2023年3月期第2四半期決算説明会では、Uber Technologiesなど7銘柄の株式売却が報告された。

厳密にどのタイミングで売却を完了したかは定かではないものの、ウーバー株は第2四半期(7~9月)期間中に今年の底値を見せ、その後、回復傾向にある。あくまで憶測だが、SBGは底値で売ってしまった可能性がある。

先を読むのが難しかったか、あるいは承知したうえで早期売却に踏み切ったのかはわからないが、結果が求められるのが投資の世界だ。5年間に渡って積み上げてきたSVFの投資利益は振り出しに戻ってしまった。

SVFは今後どうなるのか。決算概要とともに同ファンドの動向に迫る。

記事の目次

■SBGの2023年3月期上期決算の概要

上期の投資損失は4兆3,535億円

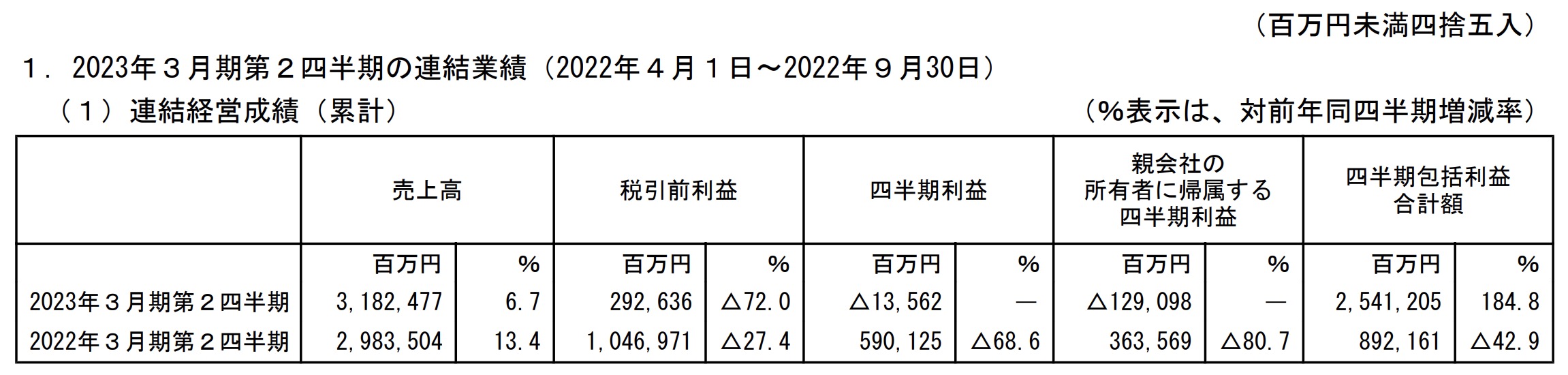

SBGの2023年3月期上期(第1~2四半期)は、売上高3兆1,825億円(前年同期2兆9,835億円)で当期純利益はマイナス1,291億円(同3,636億円)の増収減益となった。四半期利益はマイナス135億6,200万円となっている。

上期におけるSVF事業の投資損失は、マイナス4兆3,535億円となった。SVF1は実現益(純額)33億円、未実現評価損失(純額)1兆8,458億円、SVF2は実現益(純額)8億円、未実現評価損失(純額)2兆216億円をそれぞれ計上している。

世界的な株価下落傾向を背景に多くの公開済投資先の株価が下落し、未公開投資先においても多数の銘柄で公正価値が減少したという。

なお、投資関連では、アリババ株式の先渡売買契約決済における関連利益4兆5,815億円や、投資の未実現評価損失1兆771億円なども計上している。このアリババ関連の取引利益は3兆5,247億円に上り、これらを含めた投資損失は8,496億円としている。

また、第2四半期単独の純利益もアリババ関連利益に底上げされ、3兆336億円となっている。

【参考】2023年3月期第2四半期の決算説明会については「孫氏が宣言「私はArmに没頭する」 自動運転で爆発的成長へ」も参照。

徹底的な守りの戦略を実行

先行き不透明な状況を考慮し、SBGは攻めの戦略から一転し、明確に守りの戦略にシフトした。

2023年3月期は、アリババ株式を利用した先渡売買契約による183.5億ドルの調達をはじめ、第1四半期のTモバイル株式売却(24.0億ドル)、SVF1・2でUberやKE Holdingsを含む7銘柄の全株式売却(計36.0億ドル)など継続的な資金化を進めている。

投資面では、SVF1で計2.6億ドル(前年同期25億ドル)、SVF2で22.4億ドル(同271.7億ドル)、LatAmファンドで2.5億ドル(同23.3億ドル)の投資を行っている。投資の手は止めずとも、前年に比べ1割程度に抑えているのだ。

また、 海外投資機能の効率向上に向け、2022年10月にグローバルな投資活動を担うSBIAとSoftBank Group Internationalの業務統合を決定している。

このほか、5,231億円の自己株式取得を2022年10月までに完了したほか、2022年8月に決議した最大4,000億円の取得枠についても、11月までに完了している。

■SVFの運用概況

ウーバー株売却時期は底値?

ウーバーは2019年5月にニューヨーク市場に上場した。2022年は40ドル台前半でスタートし、その後じりじりと下降し6月半ばには21.09ドルまで値を下げた。しかし、7月半ばごろから再び上昇基調に転じ、8月には一時30ドル台まで回復した。現在まで、おおむね25~30ドルほどで推移している。

SBGがウーバー株を売却した上期(4~9月)の真ん中がちょうど底にあたるのだ。段階的に売却したとすれば、その時期が底にぶつかった可能性は非常に高い。

なお、SBG(SVF)はウーバーに2018年に出資を開始している。日本経済新聞によると、投資額は2020年9月末時点で総額76億ドルに上り、これまでの全株式売却益は15億ドルに達するという。しっかりと利益は生み出している。

2度目の収益ライン割れ

次に、SVFの投資損益の推移を見ていこう。2017年に運用を開始したSVFは着実に成果を上げ、2017年度末に累計30億880万ドル、2018年度末に累計163億9,800万ドルの利益を生み出している。

2019年度のQ1まで右肩上がりを続け、投資損益は累計201億6,600億ドルに達したが、その後WeWork問題が急浮上し、Q2にマイナス87億6,200億ドル、Q3にマイナス17億4,800億ドル、Q4にマイナス107億4,800億ドルと3四半期連続でマイナス運用となり、2019年度末には累計でもマイナス10億9,300万ドルまで落ちた。

2020年度は打って変わって絶好調で、同年度末に累計608億2,100万ドル、2021年度のQ1には累計663億7,400万ドルに達し、ピークを迎えた。同年度のQ4にマイナス255億6,400万ドル、2022年度Q1にマイナス227億4,500万ドル、Q2にマイナス99億5,900万ドルとなり、現在は累計マイナス14億6,000万ドルと収益ラインを割った状況だ。

ファンド別では、SVF1がこれまで累計99銘柄に対し894億ドル投資し、1,029億ドルのリターンを得ている。SVF2は273銘柄に対し498億ドル投資し、352億ドルのリターンを得ている。

再度のV字回復も

WeWork問題やコロナ禍、その後のバブル、世界経済の低迷……とさまざまな要因のもと、大きく浮き沈みを繰り返していることがわかる。つまり、再びV字回復を遂げる可能性も高いのだ。

今は守りを固める時期なのかもしれないが、投資先の中から今後のAI革命をけん引する存在がいつ出てきてもおかしくない。また、経済動向の観点においても、米国の利下げによる株価上昇の機運が少しずつ高まり始めており、投資先の株価や企業価値も再度上向いていく可能性が出でてきた。

SVFの再浮上を期待しつつ、今後の動向を見守りたいところだ。

SVFの投資先

2022年9月末時点において、エグジット済みの投資を除くとSVF1は78件、SVF2は270件、LatAmファンドは89件にそれぞれ投資を行っている。

自動運転をはじめとしたモビリティ関連では、上場済みのAurora InnovationやDiDi Globa(Didi Chuxing)、Full Truck Alliance、Auto1 Group、JD Logistics、まもなく上場予定のGetaround、その他ArmやNuro、Tier Mobility、Robotic Researchなど有望な企業が名を連ねている。

■【まとめ】投資先各社がAI革命の担い手に

SVFに関しては単純な投資実績に目を奪われがちだが、投資先の一つ一つがSBGが掲げる「AI革命」の担い手であることを忘れてはならない。各テック企業がSBGを通じて成長し、そして相乗効果を生み出していくことが一つの理想だ。

SVFの投資実績とともに、投資先の各社の動向にも引き続き注目したい。

【参考】関連記事としては「ソフトバンクビジョンファンドとは?(2022年最新版)」も参照。